5대銀 증권 운용이익률 2%대로 '쑥'…우리은행만 1%대 '온도차'

기준금리 추락·증시 부진 속 '선방'…이자 마진 위축에 셈법 분주

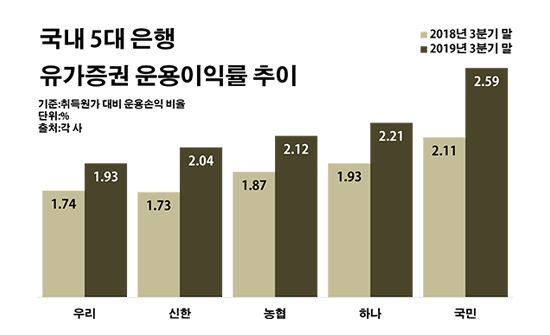

국내 5대 은행 유가증권 운용이익률 추이.ⓒ데일리안 부광우 기자

국내 5대 은행 유가증권 운용이익률 추이.ⓒ데일리안 부광우 기자

국내 5대 은행의 유가증권 투자 운용 이익률이 일제히 상승 곡선을 그리고 있는 것으로 나타났다. 한국은행 기준금리가 사상 최저까지 추락하고 주식 시장이 부진의 늪에 빠진 여건에서도 성적 개선을 일궈내며 나름 선방했다는 평이다. 당분간 이자 마진 위축이 불가피한 상황에서 투자로 이를 메꾸기 위한 은행들의 경쟁은 더욱 치열해질 것으로 보인다.

22일 금융권에 따르면 지난해 3분기 말 기준 신한·KB국민·우리·KEB하나·NH농협은행 등 국내 5개 은행들이 주식·채권 등 유가증권 투자를 통해 거둔 운용이익률은 평균 2.19%로 1년 전(1.89%)보다 0.30%포인트 오른 것으로 집계됐다. 이는 은행들이 보유하고 있는 유가증권 취득원가 대비 운용손익의 비율로, 이 수치가 올랐다는 것은 그 만큼 은행들이 관련 자산운용을 통해 거두고 있는 투자 효율성이 높아졌다는 의미다.

은행별로 봐도 모든 곳들의 증권 투자 이익률이 일제히 개선 흐름을 보였다. 우선 국민은행의 유가증권 운용이익률이 같은 기간 2.11%에서 2.59%로 0.48%포인트 상승하며 최고를 기록했다. 하나은행 역시 1.93%에서 2.21%로, 농협은행은 1.87%에서 0.25%로 각각 0.27%포인트와 0.25%포인트씩 유가증권 운용이익률이 높아졌다. 신한은행은 1.73%에서 0.31%포인트 오른 2.04%의 유가증권 운용이익률을 나타냈다. 우리은행의 유가증권 운용이익률도 1.74%에서 1.93%로 0.19%포인트 높아졌다. 다만, 홀로 1%대에 머물며 다소 아쉬움을 남겼다.

최근 금융투자 시장의 여건은 녹록치 않았던 것이 사실이다. 우선 지난해 기준금리가 연속해 떨어지면서 투자에 불리한 환경이 조성됐다. 기준금리 하락은 통상 자산운용 수익을 축소시키는 요인이다. 은행들의 투자 성과가 더욱 의미 있게 다가오는 이유다. 한은은 지난해 각각 0.25%포인트씩 두 차례에 걸쳐 기준금리를 1.25%까지 내렸다. 이로써 한은 기준금리는 2016년 6월부터 2017년 11월까지 기록했던 사상 최저치로 돌아간 상태다.

특히 증시가 얼어붙은 상황에서도 은행들이 증권 투자 실적 개선에 성공했다는 점은 더욱 주목할 만한 대목이다. 조사 대상 기간 동안 코스피 지수는 2343.07에서 2063.05로 12.0%(280.02포인트)나 떨어졌다. 코스닥 지수 역시 822.27에서 621.76로 24.3%(200.51포인트) 급락했다.

이처럼 악조건 속에서도 은행들이 나아진 결실을 거둘 수 있었던 배경으로는 불어난 자산이 꼽힌다. 증권 투자 운용에 쓰는 굴리는 자산 규모 자체를 확대하면서 수익을 확대하는데 더욱 용이해진 측면이 있다는 해석이다. 5대 은행들이 유가증권 투자에 투입한 자산은 지난해 9월 말 358조8638억원으로 1년 전(315조219억원)보다 13.9%(3조2988억원)나 증가했다.

이런 와중 투자 성향을 소극적으로 전환하지 않고 적극적인 스탠스를 유지하면서 관련 이익 확대에 속도가 붙었다는 분석이다. 실제로 5대 은행들의 유가증권 투자 자산 중 당기손익 공정가치 측정 영역으로 분류돼 있는 금액은 같은 기간 27조6486억원에서 30조9474억원으로 11.9%(3조2988억원) 늘었다.

금융사는 유가증권 자산을 평가 특성에 따라 ▲당기손익 ▲기타포괄손익 ▲상각후원가 등으로 구분한다. 이 중 당기손익 항목에는 1년 이내 단기로 보유하면서 매매 차익을 확보하기 위해 산 유가증권이 속하게 된다. 1년 이상 장기 보유를 목적으로 하는 다른 영역에 비해 좀 더 공격적인 투자 수익을 노리고 사들인 유가증권들이 포함돼 있다는 뜻이다.

향후 투자를 둘러싼 은행들의 셈법은 한층 분주해질 전망이다. 기준금리가 더 떨어질 수 있다는 관측에 은행들의 이자 마진 위축이 가속화할 수 있다는 전망이 나오면서다. 비이자이익과 더불어 자산운용을 통한 수익 창출에 최근 은행들이 열을 올리고 있는 이유다. 시장에서는 올해 한은이 기준금리를 적어도 한 차례 추가 인하할 것으로 내다보고 있다. 그 시기가 상반기 안이 될지 혹은 그 뒤로 미뤄질지 점치는 분위기다.

다만, 이 과정에서 리스크 관리는 관건으로 떠오를 전망이다. 이미 공격적 투자를 확대하고 있는 만큼 위험도 커질 수밖에 없어서다. 시중은행 관계자는 "세계 경기 둔화로 금융권의 불확실성이 지속되면서 자산운용 리스크 관리가 부각되고 있다"면서도 "저금리 기조 심화로 이자 수익이 줄어드는 상황에서 마냥 수세적인 투자만 유지하면 더 큰 어려움에 봉착할 수 있는 만큼, 투자 역량을 키워 금융사와 소비자 모두 상생할 수 있는 해법을 찾아야 할 것"이라고 말했다.